Ακολουθώντας το Έξυπνο Χρήμα (Smart Money) -Οι Πέντε (5) Δείκτες

Ακολουθώντας το Έξυπνο Χρήμα (Smart Money) -Οι Πέντε (5) Δείκτες

«Το έξυπνο χρήμα τείνει να κινείται προς την αντίθετη κατεύθυνση από το γενικό κλίμα της αγοράς και τις προσδοκίες του επενδυτικού κοινού (market sentiment). Αυτό συμβαίνει καθώς στις αγορές χρήματος και κεφαλαίου δεν γίνεται να κερδίζουν όλοι. Και καθώς υπάρχουν κάποιοι που κερδίζουν πολλά, οι περισσότεροι πρέπει να χάνουν, έστω λίγα»

Οι επενδυτές οι οποίοι είναι σε θέση να αναγνωρίζουν και να ακολουθούν τις κινήσεις του έξυπνος χρήματος αποκτούν ένα σημαντικό πλεονέκτημα. Πλεονέκτημα το οποίο μεταφράζεται συνήθως σε πιο αποδοτικές τοποθετήσεις.

Σε αυτό το άρθρο θα παρουσιαστούν 5 δείκτες:

(1) Ακολουθώντας τους κύκλους της Ανεργίας, του Πληθωρισμού, και της Ανάπτυξης

(2) Παρακολουθώντας την Εβδομαδιαία COT Ανάλυση (Commitments of Traders)

(3) Ακολουθώντας τον Δείκτη του Δολαρίου / US-Dollar Index (USDX)

(4) Προβλέποντας την μεταβλητότητα της αγοράς, χρησιμοποιώντας τους δείκτες του CBOE (VIX & SKEW)

(5) Συσχετίζοντας την αγορά Forex και Μετοχών με τα Γραμμάτια του Αμερικάνικου Δημοσίου

Τι είναι το Έξυπνο Χρήμα (Smart Money);

Το έξυπνο χρήμα μπορεί να οριστεί ως το κεφάλαιο που επενδύεται από αυτούς που κατέχουν ειδικές γνώσεις της αγοράς, αλλά και συχνά από αυτούς που έχουν πρόσβαση σε εσωτερική πληροφόρηση. Το έξυπνο χρήμα μπορεί να προβλέψει τις τάσεις της αγοράς πριν από την πλειοψηφία των επενδυτών και συνήθως κινείτε αντίθετα στο γενικό κλίμα και τις προσδοκίες της αγοράς.

Έξυπνο χρήμα και αγορά συναλλάγματος

O εντοπισμός των κινήσεων του έξυπνου χρήματος στην αγορά συναλλάγματος είναι πολύ δύσκολος. Ωστόσο, υπάρχουν αρκετοί δείκτες που παρέχουν μια εικόνα για το πού κινείται το έξυπνο χρήμα. Κάποιοι από αυτούς παρουσιάζονται παρακάτω.

Η παρούσα ανάλυση στο FxStreet.gr περιλαμβάνει τους ακόλουθους πέντε δείκτες:

(1) Ακολουθώντας τους κύκλους της ανεργίας, του πληθωρισμού, και της ανάπτυξης

(2) Παρακολουθώντας την εβδομαδιαία COT Ανάλυση (Commitments of Traders)

(3) Ακολουθώντας τον Δείκτη του Δολαρίου / US-Dollar Index (USDX)

(4) Προβλέποντας την μεταβλητότητα της αγοράς, χρησιμοποιώντας τους δείκτες του CBOE (VIX & SKEW)

(5) Συσχετίζοντας την αγορά Forex και Μετοχών με τα Γραμμάτια του Αμερικάνικου Δημοσίου

Έξυπνο χρήμα και λοιπές αγορές

Σημειώστε ότι οι περισσότεροι από τους παραπάνω δείκτες είναι πολύ χρήσιμοι και κατά την ανάλυση των άλλων διεθνών αγορών. Ας μην ξεχνάμε ότι η κατάσταση ρευστότητας στην αγορά συναλλάγματος αντικατοπτρίζεται στη διάθεση των επενδυτών να αναλάβουν ρίσκο και κατ' επέκταση στις αποτιμήσεις όλων των περιουσιακών στοιχείων.

Ο ρόλος του δολαρίου ΗΠΑ

Εδώ είναι χρήσιμο να αναφερθεί ότι οι χρηματιστηριακές αγορές και οι αγορές εμπορευμάτων τείνουν να κινούνται ανάποδα από την πορεία του αμερικάνικου δολαρίου (USD):

- Όταν το δολάριο ΗΠΑ ανατιμάται → χρηματιστηριακές αγορές και εμπορεύματα υποχωρούν

- Όταν το δολάριο ΗΠΑ υποτιμάται → χρηματιστηριακές αγορές και εμπορεύματα ενισχύονται

Είναι άξιο αναφοράς ότι η αντίρροπη σχέση δολαρίου ΗΠΑ και χρηματιστηριακών αγορών έχει ενισχυθεί σημαντικά μετά την κρίση του 2007-2008.

Αυτοί είναι οι πέντε επενδυτικοί δείκτες αναλυτικά.

(1) Ακολουθώντας τους κύκλους της Ανεργίας, του Πληθωρισμού, και της Ανάπτυξης

Η πορεία των τριών αυτών οικονομικών δεικτών (πληθωρισμός, ανάπτυξη, και ανεργία) αποτελεί καθοριστικό παράγοντα της πορείας και της εξέλιξης του γενικού μακροπρόθεσμου οικονομικού κύκλου.

Μια απότομή μεταβολή σε κάποιον από αυτούς τους τρεις βασικούς δείκτες μπορεί να χρησιμοποιηθεί και ως προγνωστικός μηχανισμός μιας επερχόμενης μεταβολής στο επίπεδο των επιτοκίων. Είναι γνωστό το πόσο έντονα επηρεάζεται η αγορά συναλλάγματος (Forex) απλώς και μόνο από την προσδοκία μιας ενδεχόμενης μεταβολής των επιτοκίων.

Η σημασία των αλλαγών του επιπέδου της ανεργίας για την Αγορά Forex

Από όλους τους μακροοικονομικούς δείκτες, το επίπεδο της ανεργίας έχει αποδειχθεί ο πιο κρίσιμος δείκτης για την πρόβλεψη μετατοπίσεων στις μακροπρόθεσμες τάσεις των συναλλαγματικών ισοτιμιών (Foreign Exchange Rates).

Ή χρήση οικονομικών δεδομένων στη δημιουργία οικονομικών μοντέλων ανάπτυξης

Οι περισσότεροι επενδυτές αντιμετωπίζουν τους βασικούς οικονομικούς δείκτες ως στατικές πληροφορίες και δεν αντιλαμβάνονται την ύπαρξη ενός συγκεκριμένου μοτίβου (pattern). Το έξυπνο χρήμα, από την άλλη πλευρά, αντιμετωπίζει όλες τις ειδήσεις που αφορούν οικονομικά δεδομένα, ως ένα κομμάτι στο παζλ που ονομάζεται μακροπρόθεσμό οικονομικό μοντέλο. Αυτό το μοντέλο θα χρησιμοποιηθεί από το έξυπνο χρήμα ως εργαλείο για τη:

(α) μακροπρόθεσμη πρόβλεψη για το επίπεδο των επιτοκίων

(β) πρόβλεψη των μακροπρόθεσμων τάσεων στα ζεύγη νομισμάτων (currency pairs)

(γ) πρόβλεψη της μακροπρόθεσμης ψυχολογίας της αγοράς (market sentiment)

(2) Παρακολουθώντας την Εβδομαδιαία COT Ανάλυση (Commitments of Traders)

Η ανάλυση COT (Commitments of Traders) είναι μια εβδομαδιαία έκθεση του CFTC, στην οποία απεικονίζονται οι συνολικές βραχυπρόθεσμες και μακροπρόθεσμες θέσεις όλων των επενδυτών της αγοράς συμβολαίων μελλοντικής εκπλήρωσης (Futures) των ΗΠΑ.

Η έκθεση αυτή περιλαμβάνει τις θέσεις σε όλες τις μεγάλες κατηγορίες περιουσιακών στοιχείων, συμπεριλαμβανομένων των συναλλαγματικών ισοτιμιών (Forex). Η έκθεση COT αναφέρεται στις συνολικές θέσεις των παρακάτω κατηγοριών επενδυτών:

(a) Εμπορικοί επενδυτές (Commercial Traders)

(b) Μη-Εμπορικοί επενδυτές (Non-Commercial Traders)

(c) Μικροί κερδοσκόποι (Small Speculators)

Οι σημαντικές πληροφορίες που περιλαμβάνονται στην έκθεση COT είναι οι συνολικές θέσεις των μη-εμπορικών φορέων ή αλλιώς Non-Commercial Traders. Αυτή η κατηγορία περιλαμβάνει τα hedge funds, μεγάλους κερδοσκόπους, επενδυτικές τράπεζες, κλπ. Σημαντικές αλλαγές στις θέσεις των Non-Commercial Traders υποδεικνύει πολλές φορές μια επερχόμενη αναστροφή των τάσεων στην αγορά spot.

► CFTC -Commitments of Traders | ► CME Forex Futures COT

(3) Ακολουθώντας τον Δείκτη του Δολαρίου / US-Dollar Index (USDX)

Ο Δείκτης του Δολαρίου ΗΠΑ ή αλλιώς US-Dollar Index είναι ένα μέτρο της αξίας του δολαρίου σε σχέση μ’ ένα καλάθι ξένων νομισμάτων.

Ο Δείκτης του Δολαρίου ΗΠΑ ξεκίνησε να προσμετράται το 1973 με βάση το 100. Αυτό σημαίνει ότι εάν ο USDX βρίσκεται στο επίπεδο 300 έχει υπερτιμηθεί κατά 200% έναντι του καλαθιού των έξι (6) κυριότερων νομισμάτων Forex.

Το καλάθι των έξι (6) Νομισμάτων του USDX και οι ποσοστώσεις κάθε νομίσματος

(1) Ευρώ (EUR), 57.60%

(2) Ιαπωνικό Γιεν (JPY), 13,60%

(3) Βρετανική Στερλίνα (GBP), 11.90%

(4) Καναδέζικο Δολάριο (CAD), 9,10%

(5) Σουηδική Κορώνα (SEK), 4,20%

(6) Ελβετικό Φράγκο (CHF), 3,60%

Χρησιμοποιώντας τον USDX ως δείκτη πρόγνωσης για όλα τα ζεύγη νομισμάτων

Οι περισσότεροι επενδυτές εικάζουν ότι το Ευρωδολάριο (EURUSD) είναι ο πιο σημαντικός δείκτης για το τι θα συμβεί στη συνέχεια σχετικά με όλα τα ζεύγη νομισμάτων με βάση το δολάριο. Αυτό μπορεί να ισχύει σε κάποιο βαθμό, αλλά υπάρχει ένας ακόμα καλύτερος δείκτης για την πρόβλεψη της τάσης ενός ζεύγους με βάση το δολάριο, και αυτό είναι ο δείκτης US-Dollar Index. Όταν η τάση του USDX είναι ισχυρή είναι βέβαιο ότι το δολάριο ΗΠΑ θα κινηθεί σημαντικά έναντι όλων των Forex Majors. Ως εκ τούτου, ο επενδυτής που εκτελεί τακτικά τεχνική ανάλυση στο γράφημα του USDX έχει μια σημαντική αίσθηση των μεσοπρόθεσμων τάσεων της αγοράς Forex.

Σημειώνεται ότι ο δείκτης USDX διαπραγματεύεται ως asset στο InterContinental Exchange μέσω συμβολαίων μελλοντικής εκπλήρωσης (Futures), το σύμβολο του είναι το DX.

(4) Προβλέποντας την μεταβλητότητα της αγοράς, χρησιμοποιώντας τους δείκτες του CBOE (VIX & SKEW)

Οι δείκτες μεταβλητότητας του χρηματιστηρίου CBOE (^VIX και ^SKEW) χρησιμοποιούνται από το έξυπνο χρήμα για την πρόβλεψη της μεταβλητότητας και της ψυχολογίας όλων των κεφαλαιαγορών.

Η ανάλυση των εν λόγω δεικτών βοηθά το έξυπνο χρήμα να διαφοροποιήσει και να διαχειριστεί αποτελεσματικά το υπό διαχείριση χαρτοφυλάκιο του.

Ο ρόλος των συμβολαίων Options ως εργαλείο πρόβλεψης

Η παρούσα τιμή των παραγώγων συμβολαίων τύπου Options μπορεί να χρησιμοποιηθεί ως προγνωστικό εργαλείο της μεταβλητότητας της αγοράς. Αυτό μπορεί να γίνει αντιληπτό έαν αναλύσουμε τους τρεις βασικούς παράγοντες τιμολόγησης των παραγώγων συμβολαίων Options:

- Εσωτερική αξία (Intrinsic Value)

- Χρόνος ως τη λήξη του συμβολαίου (Time to maturity)

- Μεταβλητότητα (Volatility)

Κάθε τροποποίηση της μεταβλητότητας του υποκείμενου χρηματοοικονομικού μέσου (underlying asset) κάνει ένα συμβόλαιο options περισσότερο (ή λιγότερο) ακριβό. Σημειώστε ότι όταν αναφερόμαστε σ’ ένα underlying asset μπορεί να αναφερόμαστε σ’ ένα χρηματιστηριακό δείκτη, σ’ ένα ζεύγος νομισμάτων, στο χρυσό, το πετρέλαιο, κτλ.

Αυτό συμβαίνει γιατί καθώς η μεταβλητότητα του underlying asset αλλάζει, ταυτόχρονα αλλάζει και η πιθανότητα το συμβόλαιο Options να λήξει κερδοφόρα (in-the-money) στο τέλος της ωριμότητας του.

■ Μεγαλύτερη Μεταβλητότητα → Μεγαλύτερη η Τιμή του Συμβολαίου Options

Ως εκ τούτου, εάν οι άλλοι δύο παράγοντες τιμολόγησης ενός συμβολαίου options είναι ίδιοι (εσωτερική αξία και χρόνος ως την λήξη), μια υψηλότερη τιμή ενός συμβολαίου options προβλέπει τη μεγαλύτερη μεταβλητότητα στην υποκείμενη αγορά. Μια αγορά, που όπως αναφέρθηκε, μπορεί να είναι χρηματιστηριακός δείκτης, ζεύγος νομισμάτων, κτλ.

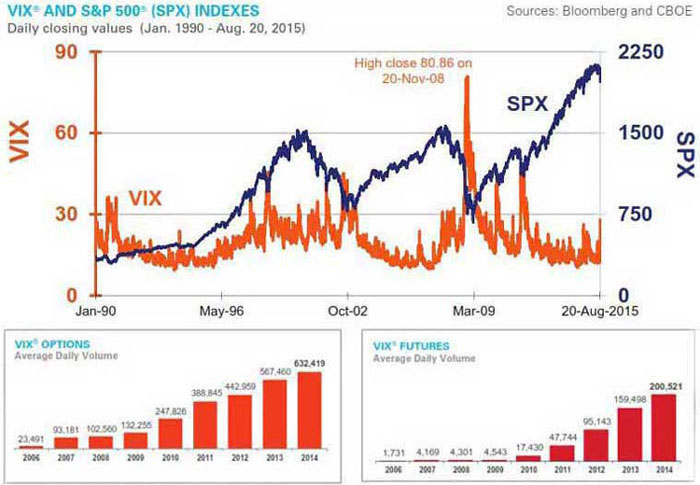

(I) Ο Δείκτης ^VIX (CBOE Volatility Index)

Η μεταβλητότητα του Δείκτη VIX του χρηματιστηρίου CBOE θεωρείται το πιο σημαντικό βαρόμετρο της μελλοντικής μεταβλητότητας της παγκόσμιας αγοράς μετοχών. Ο VIX Index βασίζεται στα συμβόλαια Futures του δείκτη S&P500 και έχει σχεδιαστεί για να αντανακλά την αναμενόμενη μεταβλητότητα της χρηματιστηριακής αγοράς των επόμενων 30 ημερών.

(ΙΙ) Ο Δείκτης ^SKEW

Ο Δείκτης ^SKEW του χρηματιστηρίου CBOE μέτρα την μεταβλητότητα των συμβολαίων options που βρίσκονται πολύ μακριά από το επίπεδο που είναι κερδοφόρα (deep out-of-the-money).

Διάγραμμα: VIX και S&P 500

Συνδέσεις CBOE:

■ Volatility Index (VIX): » www.cboe.com/VIX

■ Skew Index: » www.cboe.com/Skew

(5) Συσχετίζοντας την αγορά Forex και Μετοχών με τα Γραμμάτια του Αμερικάνικου Δημοσίου

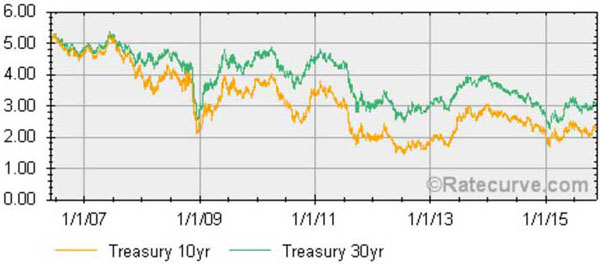

Σημαντικές αλλαγές στις αποδόσεις των κρατικών ομολόγων συνήθως λειτουργούν ως προάγγελος μιας σημαντικής επερχόμενης οικονομικής μετάβασης (economic transition).

Επιπλέον, μια αλλαγή στο spread (διαφορά απόδοσης) μεταξύ δύο ομολόγων διαφορετικών λήξης, μπορεί να προβλέψει τι πρόκειται να συμβεί στις χρηματοπιστωτικές αγορές.

To έξυπνο χρήμα, παρακολουθεί πάντα εκ του σύνεγγυς τις αγορές ομολόγων και ειδικά ότι αφορά την διαφορά των αποδόσεων (spread) μεταξύ των T-Bills.

Η Επίδραση των T-Bills στις Κεφαλαιαγορές και στην αγορά Συναλλάγματος (Forex)

Οι παγκόσμιες χρηματοπιστωτικές αγορές μετά το 2008 λειτουργούν ως ένα κοινός χώρος επενδύσεων ενσωματώνοντας αρκετούς διαφορετικούς συνδυασμούς Κινδύνου/Απόδοσης. Αυτό πρακτικά σημαίνει ότι μια σημαντική μετατόπιση στην τιμή ενός χρηματοπιστωτικού προϊόντος σε μια αγορά επηρεάζει άμεσα όλους τους συνδυασμούς Κινδύνου/Απόδοσης σε όλες τις άλλες αγορές.

Για παράδειγμα, το 2007, η απόδοση των 10ετών ομολόγων ΗΠΑ ξεπερνούσε το 5%. Αντίθετα, το 2008, και καθώς η αγορά ακινήτων κατέρρευσε, η απόδοση του ίδιου ομολόγου μειώθηκε κοντά στο 2%. Σ’ ένα τόσο μικρό χρονικό διάστημα, η διαφορά αυτή του 3% είναι τεράστια και υποδυκνύει τον υψηλότατο βαθμό που κάθε αγορά επηρεάζει τις άλλες σήμερα.

Συνδέσεις: ► Γράφημα 10ετούς Ομολόγου | ► Γράφημα 30ετούς Ομολόγου

Συμπεράσματα από τη διαφορά Spread των ομόλογων ΗΠΑ (30-ετών και 10-ετών)

Κατά γενικό κανόνα, ένα ομόλογο μεγαλύτερης διάρκειας θα πρέπει να πληρώνει μια υψηλότερη απόδοση από ό, τι ένα ομόλογο μικρότερης διάρκειας. Με τη παρακολούθηση της διαφοράς της απόδοσης των ομόλογων 30-ετών και 10-ετών, το έξυπνο χρήμα μπορεί να έρθει σε κάποια σοβαρά συμπεράσματα για το πού οδεύει η Αμερικάνικη οικονομία, και κατ’ επέκταση η παγκόσμια οικονομία. Αυτά είναι τα τέσσερα (4) βασικά συμπεράσματα:

□ Εάν η απόδοση του 30ετούς ομολόγου είναι σημαντικά υψηλότερη από την απόδοση του 10ετούς ομολόγου, το έξυπνο χρήμα προσδοκά βελτίωση των συνθηκών στη μακροπρόθεσμη πορεία της οικονομίας

□ Εάν οι αποδόσεις των 10-ετών και 30-ετών ομολόγων είναι σχεδόν πανομοιότυπες, το έξυπνο χρήμα προβλέπει ότι η οικονομία εισέρχεται σε μια φάση μετάβασης

□ Εάν η απόδοση του 10ετούς ομολόγου πέφτει πολύ πιο γρήγορα από ότι η απόδοση του 30ετούς ομολόγου, το έξυπνο χρήμα προσδοκά αρνητικές οικονομικές συνθήκες σ’ ένα μεσοπρόθεσμο ορίζοντα

□ Εάν η απόδοση του 10ετούς ομολόγου είναι σημαντικά υψηλότερη από την απόδοση του 30ετούς ομολόγου, το έξυπνο χρήμα προβλέπει μελλοντική οικονομική ύφεση

Διάγραμμα: Το Ιστορικό Spread των ομόλογων ΗΠΑ (30-ετών και 10-ετών)

Συμπεράσματα

Ανεξάρτητα από το πόσο ικανός μπορεί να γίνει ένας επενδυτής στην ανάγνωση των παραπάνω πέντε δεικτών, πρέπει πάντα να προσθέτει μια μικρή γεύση διαφοροποίησης και αντίθεσης (contrarian thinking) στη λήψη αποφάσεων, έναντι της πλατιάς μάζας του επενδυτικού κοινού. Κάθε επενδυτής πρέπει να αντιλαμβάνεται το περιβάλλον του με τον δικό του μοναδικό τρόπο, και όχι όπως το παρουσιάζουν, και πολλές φορές το επιβάλουν, τα τοπικά και διεθνή ΜΜΕ. Για παράδειγμα, ο δείκτης VIX του χρηματιστηρίου CBOE μπορεί να προβλέπει την μελλοντική μεταβλητότητα της παγκόσμιας αγοράς μετοχών πολύ καλύτερα και πολύ πιο γρήγορα από το Bloomberg.

Το έξυπνο χρήμα τείνει να κινείται προς την αντίθετη κατεύθυνση από το γενικό κλίμα της αγοράς και τις προσδοκίες του επενδυτικού κοινού (market sentiment). Αυτό συμβαίνει καθώς στις αγορές χρήματος και κεφαλαίου δεν γίνεται να κερδίζουν όλοι. Και καθώς υπάρχουν κάποιοι που κερδίζουν πολλά, οι περισσότεροι πρέπει να χάνουν, έστω λίγα. Ως αποτέλεσμα, οι μεγαλύτερες επενδυτικές ευκαιρίες στη ζωή είναι πάντα αντίθετες στις γενικές προσδοκίες της αγοράς.

■ Ακολουθώντας το Έξυπνο Χρήμα (Smart Money) -Οι Πέντε (5) Δείκτες

Γιώργος Πρωτονοτάριος, Αναλυτής Διεθνών Αγορών, Ιανουάριος 2017

FxStreet.gr ©

L ΣΧΕΤΙΚΑ ΑΡΘΡΑ στο FxStreet.gr