Το ύψος του βασικού επιτοκίου σε μια οικονομία είναι ίσως η σημαντικότερη επενδυτική μεταβλητή. Οποιαδήποτε απροσδόκητη μεταβολή του βασικού επιτοκίου μπορεί να αλλάξει την μακροπρόθεσμη τάση οποιασδήποτε αγοράς. Επιπρόσθετα, το ύψος των επιτοκίων επηρεάζει άμεσα και έμμεσα όλους μας, και ειδικά τους καταθέτες και τους δανειζόμενους. Στην παρούσα ανάλυση θα προσπαθήσουμε να προβλέψουμε το ύψος των επιτοκίων στην Αμερική και στην Ευρώπη, χρησιμοποιώντας αντικειμενικά δεδομένα της αγοράς.

Ποια είναι η Κατάσταση Σήμερα

Οι επιπτώσεις της πρόσφατης πανδημίας έφεραν σε μια πρωτόγνωρη κατάσταση τις Δυτικές οικονομίες. Συνεπώς η εκμηδένιση του βασικού επιτοκίου αποτέλεσε μονόδρομο για τις νομισματικές αρχές της Ευρώπης και των ΗΠΑ. Όταν ο βασικός εχθρός για τις κεντρικές τράπεζες είναι η ανεργία και η υπανάπτυξη, η παροχή ‘φτηνού’ χρήματος στην αγορά είναι μια πολύ λογική λύση για την αναθέρμανση της οικονομικής δραστηριότητας. Και αυτό ακριβώς έγινε, αφού τα βασικά επιτόκια σε Αμερική και Ευρώπη βρίσκονται σήμερα πλησίον του μηδέν.

Αυτό που θα εξεταστεί στην παρούσα ανάλυση είναι το που θα κυμανθούν τα βασικά επιτόκια τους επόμενους μήνες και τα επόμενα χρόνια. Θα προσπαθήσουμε να προβλέψουμε το επίπεδο των επιτοκίων των ΗΠΑ χρησιμοποιώντας δεδομένα της αγοράς μ’ έναν, όσο το δυνατό, επιστημονικό και αντικειμενικό τρόπο. Επιλέχτηκαν οι ΗΠΑ γιατί εκεί υπάρχει μια πληθώρα δεδομένων. Άλλωστε ότι συμβαίνει στις ΗΠΑ σε οικονομικό επίπεδο συμβαίνει και στην Ευρώπη με μια μικρή καθυστέρηση κάποιων μηνών.

(1) Χρησιμοποιώντας το Ιδιαίτερα Αξιόπιστο FEDwatch Tool

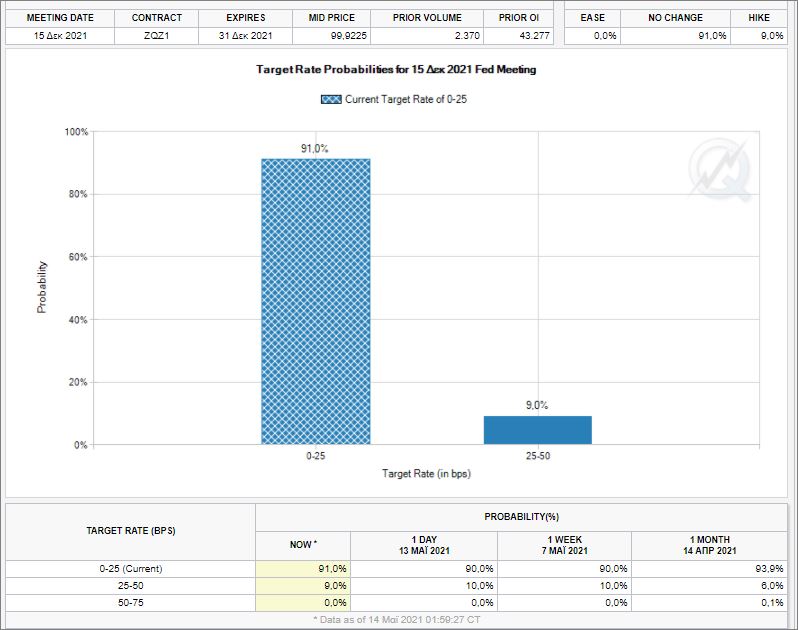

Ένας πρακτικός τρόπος να προβλέψουμε το βασικό επιτόκιο της κεντρικής τράπεζας των ΗΠΑ τους επόμενους μήνες 6-10 μήνες είναι παρατηρώντας το αξιόπιστο FEDwatch Tool. Το συγκεκριμένο εργαλείο παρέχεται από το CME και αναλύει τις πιθανότητες μεταβολής των επιτοκίων στις προσεχείς συνεδριάσεις της αρμόδιας επιτροπής που ονομάζεται FOMC.

Αν πάρουμε τις πιθανότητες του Δεκεμβρίου 2021 θα δούμε ότι υπάρχει μια πιθανότητα 91% το βασικό επιτόκιο να παραμείνει στα σημερινά επίπεδα των 0-25 μονάδων βάσης. Αντίστοιχα υπάρχει μια πιθανότητα 9% για μια μικρή αύξηση στα επίπεδα των 25-50 μονάδων βάσης.

Γράφημα: FedWatchTool (Πιθανότητες Δεκεμβρίου 2021)

Συμπέρασμα:

Τουλάχιστον για όλο το 2021, προβλέπεται ότι το βασικό επιτόκιο των ΗΠΑ θα παραμείνει πολύ χαμηλό, και πιθανότατα αμετάβλητο, στα σημερινά επίπεδα των 0-25 μονάδων βάσης.

(2) Χρήση των Ομολόγων TIPS ως δείκτη πρόβλεψης επιτοκίου

Το TIPS είναι ένας ειδικός τύπος ομολόγου στις ΗΠΑ, σχεδιασμένος να προστατεύει τους επενδυτές από τον πληθωρισμό. Εάν συγκρίνουμε τις αποδόσεις του ομολόγου TIPS με τις αποδόσεις των παραδοσιακών 10ετών κρατικών ομολόγων των ΗΠΑ, μπορούμε να δημιουργήσουμε έξυπνες μετρήσεις και ύστερα να πραγματοποιήσουμε προβλέψεις για το μελλοντικό ύψος των επιτοκίων.

TIPS έναντι των 10ετών Ομολόγων ΗΠΑ

Στο παρακάτω γράφημα, το TIPS (ETF: NASDAQ) συγκρίνεται με τις αποδόσεις των 10ετών κρατικών ομολόγων των ΗΠΑ. Όπως μπορούμε να δούμε, ιστορικά, τα δύο διαγράμματα κινούνται προς την αντίθετη κατεύθυνση. Ωστόσο, αυτό φαίνεται να αλλάζει στις αρχές του φθινοπώρου 2020. Αυτή η απόκλιση μεταξύ των δύο διαγραμμάτων σημαίνει ότι η οικονομία έχει εισέλθει σε ένα μεταβατικό στάδιο, και είναι μια σημαντική ένδειξη.

Διάγραμμα : Το Ομόλογο TIPS σε σύγκριση με την απόδοση ομολόγων 10 ετών στις ΗΠΑ

(3) Αναλογία TIPS/TLT έναντι των 10ετών Ομολόγων

Αυτή τη φορά χρησιμοποιούμε την αναλογία TIPS/TLT.

-Το ομόλογα TIPS αναλύθηκε πιο πριν (2).

-Το TLT είναι το σύμβολο του ETF iShares 20+ετών στον NASDAQ. Είναι ένα fund το οποίο επενδύει περίπου 95% των κεφαλαίων του σε μακροπρόθεσμα κρατικά ομόλογα των ΗΠΑ.

Καθώς η ονομαστική τιμή του ομολόγου TIPS ακολουθεί τον Δείκτη Τιμών Καταναλωτή (CPI), παρέχει μια εικόνα για τον πληθωρισμό. Από την άλλη, το TLT ETF παρέχει μια εικόνα για τις μακροπρόθεσμες αποδόσεις των ΗΠΑ.

■ Στο επάνω μέρος του γραφήματος, χρησιμοποιήσουμε ένα κλάσμα που ενσωματώνει το ομόλογο TIPS ως αριθμητή και το κεφάλαιο TLT ETF ως παρανομαστή

■ Στο κάτω μέρος του γραφήματος, η απόδοση του 10ετούς ομολόγου

Διάγραμμα : Αναλογία TIPS/TLT σε σύγκριση με την απόδοση 10ετούς ομολόγου στις ΗΠΑ

Πηγή : TradingView (Σύμβολο: AMEX:TIPS/NASDAQ:TLT)

Ιστορικά, τα δύο γραφήματα (αναλογία TIPS/TLT & απόδοση 10ετούς ομολόγου ΗΠΑ) κινούνται προς την ίδια κατεύθυνση.

Ωστόσο, αυτή τη στιγμή, η απόδοση των 10ετών ομολόγων στις ΗΠΑ υστερεί έναντι του λόγου TIPS/TLT. Η λογική λέει ότι οι αποδόσεις των 10ετών Ομολόγων θα αυξηθούν τους επόμενους μήνες, εκτός φυσικά και εάν παρέμβει η FED.

Συμπέρασμα:

Το πρώτο γράφημα έδειξε ότι από το φθινόπωρο του 2020, η αγορά ομολόγων εισήλθε σ’ ένα μεταβατικό στάδιο. Σύμφωνα με το δεύτερο διάγραμμα, η απόδοση των 10ετών ομολόγων υστερεί σε σχέση με την απόδοση στην αναλογία TIPS/TLT. Αν η απόδοση του 10ετούς ομολόγου όντως ανέβει, δύο είναι τα τινά:

(α) Θα πραγματοποιηθεί κάποια παρέμβαση από την FED ώστε να συγκρατηθεί η απόδοση του 10ετούς (το πιθανότερο)

(β) η FED θα οδηγηθεί στην άνοδο του βασικού επιτοκίου ώστε να γίνει συμβατό με την άνοδο του 10ετούς (το λιγότερο πιθανό)

(4) Η Συνάρτηση του Πληθωρισμού

Στο παρελθόν έχουμε αναφερθεί εκτενώς στην συνάρτηση του πληθωρισμού και στην σχέση του πληθωρισμού με τα βασικά επιτόκια. Συνοπτικά αναφέρεται ότι ο πληθωρισμός ισούται με το γινόμενο της προσφοράς χρήματος επί την ταχύτητα κίνησης του χρήματος στην αγορά.

■ Πληθωρισμός = Προσφορά Χρήματος Χ Ταχύτητα Κίνησης Χρήματος (Money Velocity)

■ Όταν αυξάνει απότομα ο πληθωρισμός, οι κεντρικές τράπεζες τυπικά αυξάνουν το επίπεδο των επιτοκίων ώστε να συγκρατήσουν τις τιμές

Η προσφορά χρήματος στην Δύση βρίσκεται σήμερα σε επίπεδα ρεκόρ. Εξαιτίας όμως των περιοριστικών μέτρων κίνησης, η ταχύτητα κίνησης του χρήματος είναι πάρα πολύ μικρή. Αυτός είναι λογικά και ο λόγος που δεν βλέπουμε ακόμα μεγάλο πληθωρισμό. Όμως σ’ ένα χρονικό ορίζοντα 2-3 ετών η αύξηση του ετήσιου πληθωρισμού πρέπει να θεωρείται σίγουρη και αναπόφευκτη.

Γενικό Συμπέρασμα για το που Οδεύουν τα Επιτόκια τα Επόμενα Έτη

Για όλο το 2021 τα βασικά επιτόκια αναμένεται να κινηθούν στα σημερινά επίπεδα. Το FedWatchTool έχει αποδείξει στο παρελθόν ότι δεν πέφτει έξω. Συνεπώς περιμένουμε την διατήρηση του βασικού επιτοκίου με μια πιθανότητα 91%. Το υπόλοιπο ποσοστό αναφέρεται σε μια μικρή αύξηση μόλις 25 μονάδων βάσης.

Σκεπτόμενοι όμως πιο μακροπρόθεσμα, τα δεδομένα είναι διαφορετικά. Όπως αναλύθηκε, όταν επανέλθει η αγορά σε κανονικούς ρυθμούς, θα αυξηθεί η ταχύτητα κίνησης του χρήματος, και ο πληθωρισμός. Σε εκείνο το σημείο, οι Κεντρικές Τράπεζες θα είναι υποχρεωμένες να αυξήσουν το επίπεδο των επιτοκίων. Το πρόβλημα είναι ότι κανείς δεν ξέρει με ακρίβεια πότε θα επανέλθει η αγορά σε κανονικούς ρυθμούς. Ίσως να συμβεί αυτό στα μέσα του 2022.

Το αρχικό μου άρθρο (Αγγλικά) βρίσκεται στο TradingCenter: https://tradingcenter.org/index.php/learn/fundamental-analysis/339-treasury-inflation-tips

ΠΗΓΕΣ:

□ Federal Open Market Committee (FOMC): https://www.federalreserve.gov/monetarypolicy/fomc.htm

□ Τα Διατραπεζικά επιτόκια :https://tradingeconomics.com/united-states/repo-rate

□ Τα TIPS: https://www.nasdaq.com/glossary/t/treasury-inflation-protected-securities

□ Τα TLT: https://www.ishares.com/us/products/239454/ishares-20-year-treasury-bond-etf

■ Προβλέποντας το Ύψος των Επιτοκίων με Ακρίβεια Χρησιμοποιώντας Δεδομένα της Αγοράς

Γιώργος Πρωτονοτάριος, Οικονομικός Αναλυτής

για το FxStreet.gr (c)

17η Μαΐου, 2021

L ΣΧΕΤΙΚΑ ΑΡΘΡΑ στο FxStreet.gr • ΠΛΗΡΟΦΟΡΙΕΣ • ΤΕΧΝΙΚΗ ΑΝΑΛΥΣΗ • ΘΕΜΕΛΙΩΔΗΣ ΑΝΑΛΥΣΗ • ΔΙΑΧΕΙΡΙΣΗ ΧΑΡΤΟΦΥΛΑΚΙΟΥ • ΕΠΕΝΔΥΤΙΚΕΣ ΣΥΜΒΟΥΛΕΣ

► Επενδυτικό Λεξικό

► News Blog

► Μεσίτες Διεθνών Αγορών

► Βιβλία Trading

► Οδηγός Τεχνικής Ανάλυσης

► Μέθοδοι Τεχνικής Ανάλυσης

► Εργαλεία TA από τον Γ. Πρωτονοτάριο

► Δείκτες Τεχνικής Ανάλυσης

► Προβλέποντας το Ύψος των Επιτοκίων

► Ιστορία και Σημασία των Επιτοκίων

► Έκθεση COT (Αγορά Παραγώγων)

► Εισαγωγή στη Διαχείριση Χαρτοφυλακίου

► Όλοι οι Δείκτες Διαχείρισης

► Κανόνες Διαχείρισης Χαρτοφυλακίου

► Κανόνες Ανάλυσης των Αγορών

► Επενδυτικό Κλίμα

► Βασικοί Κανόνες του Trading

► Επενδυτικοί Κανόνες 72, 115, και 144