- Tίτλος: «Μια Παρτίδα Σκάκι στις Διεθνείς Αγορές»

- Υπότιτλος: «Η Επένδυση σε Μετοχές, Συνάλλαγμα και Κρυπτονομίσματα μέσω της Χρήσης Τεχνικής και Θεμελιώδους Ανάλυσης»

- Γλώσσα: Ελληνικά

- Συγγραφέας: Γιώργος Πρωτονοτάριος

- Αριθμός Σελίδων: 250

Το βιβλίο «Μια Παρτίδα Σκάκι στις Διεθνείς Αγορές» περιλαμβάνει μια μεγάλη σειρά θεμάτων για την επένδυση στις διεθνείς αγορές (Τεχνική Ανάλυση, Θεμελιώδης Ανάλυση και Διαχείριση Χαρτοφυλακίου).

- PDF -Μπορείτε να το προμηθευτείτε σε ηλεκτρονική μορφή (.PDF 250-Pages) στο ηλεκτρονικό κατάστημα PayHip εδώ: » https://payhip.com/b/xsI2n

- EPUB -Για όσους διαθέτουν iPad ή άλλη συσκευή που υποστηρίζει ePUB μπορούν να το προμηθευτούν στο ηλεκτρονικό κατάστημα της Kobo εδώ: » https://www.kobo.com/gr/en/ebook/greek-4

Ο ΠΡΟΛΟΓΟΣ ΤΟΥ ΒΙΒΛΙΟΥ

Τις τελευταίες δεκαετίες, και ειδικά μετά το 2008, οι διεθνείς αγορές λειτουργούν ως ένα κλειστό σύστημα συγκοινωνούντων δοχείων. Στο εν λόγω σύστημα ρέει ελεύθερα το παγκόσμιο επενδυτικό κεφάλαιο, αναζητώντας τις θέσεις εκείνες που προσφέρουν τις υψηλότερες αποδόσεις με τον χαμηλότερο κίνδυνο.

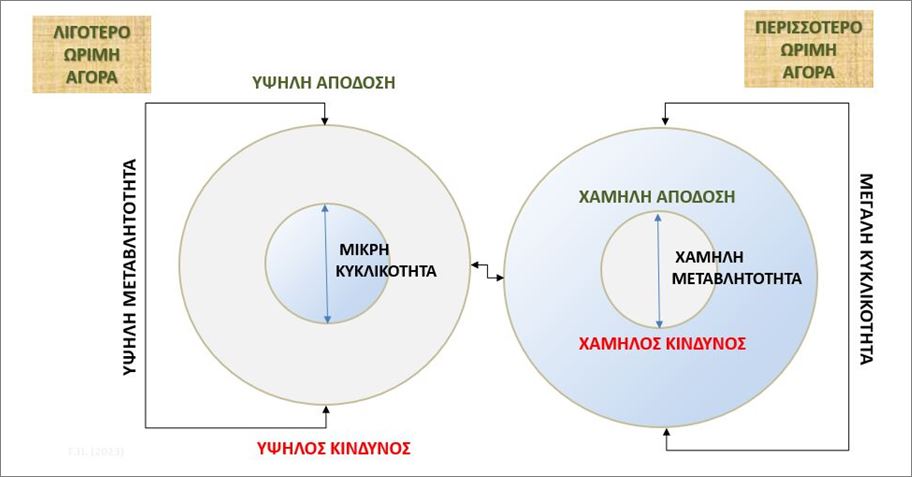

Ο συνδυασμός κινδύνου και απόδοσης, και η μεταβλητότητα που τον συνοδεύει, είναι τα δύο κύρια στοιχεία που διαφοροποιούν κάθε αγορά από τις υπόλοιπες. Όσο πιο ώριμη είναι μια αγορά, τόσο ηπιότερος είναι ο συνδυασμός κινδύνου/απόδοσης που προσφέρει, και τόσο χαμηλότερη είναι η μεταβλητότητα που τη χαρακτηρίζει. Στο γράφημα που ακολουθεί, επιχειρείται η αποτύπωση όλων των παραπάνω συμπερασμάτων μέσα από τη σύγκριση δύο αγορών που εμφανίζουν διαφορετικά ποιοτικά χαρακτηριστικά.

Γράφημα: Σύγκριση της σχέσης κινδύνου/απόδοσης, μεταβλητότητας και κυκλικότητας στις παγκόσμιες αγορές

Όπως παρουσιάζεται και στο παραπάνω γράφημα, οι ώριμες αγορές τείνουν να ακολουθούν κύκλους μεγαλύτερης διάρκειας. Παραδείγματος χάριν, η ιδιαίτερα ώριμη αγορά των διεθνών εμπορευμάτων ακολουθεί έναν μεγάλο κύκλο 10-15 ετών, η ώριμη αγορά των μετοχών ακολουθεί έναν τυπικό κύκλο 8-12 ετών, ενώ η λιγότερο ώριμη αγορά των κρυπτονομισμάτων ακολουθεί έναν μικρό κύκλο, μόλις 4 ετών. Μεταξύ άλλων, το επίπεδο ωριμότητας κάθε αγοράς καθορίζεται από τη συμμετοχή των μεγάλων θεσμικών επενδυτών. Όσο πιο έντονη είναι η παρουσία των μεγάλων θεσμικών επενδυτών σε μια αγορά, τόσο μικρότερη είναι η μεταβλητότητα και τόσο μεγαλύτερη είναι η κυκλικότητα.

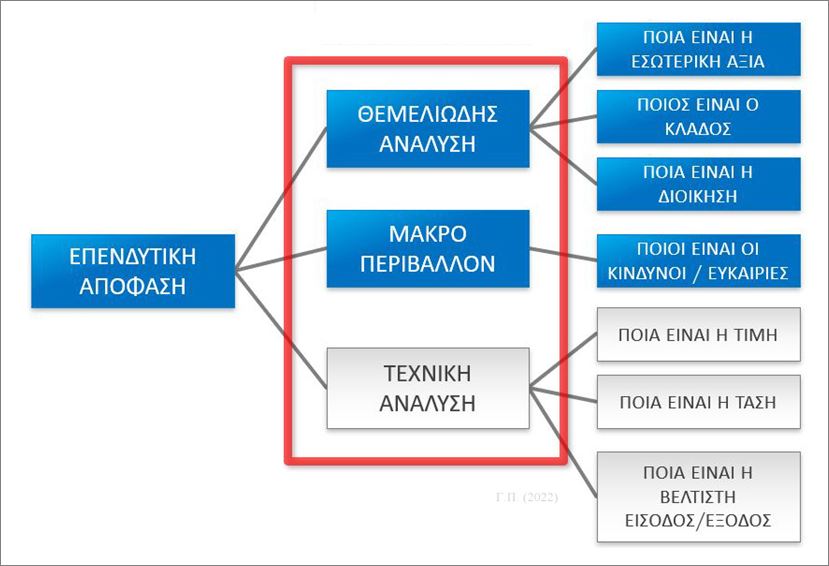

Αφού αναγνωριστεί το επίπεδο ωριμότητας μιας αγοράς, η επενδυτική ανάλυση εστιάζει στην απόδοση και τον κίνδυνο κάθε εναλλακτικής επενδυτικής κίνησης. Στο ζήτημα αυτό ακολουθούνται δύο διαφορετικές προσεγγίσεις. Η θεμελιώδης προσέγγιση που βασίζεται στην ανάλυση των οικονομικών δεδομένων, και η τεχνική προσέγγιση που βασίζεται στην τεχνική ανάλυση των τιμών και του όγκου συναλλαγών. Η θεμελιώδης ανάλυση επικεντρώνεται στην πορεία των κρίσιμων οικονομικών παραγόντων που επηρεάζουν την προσφορά και τη ζήτηση σε μια αγορά. Την ίδια στιγμή, η τεχνική ανάλυση επικεντρώνεται στην επίδραση που έχουν αυτοί οι παράγοντες στις τιμές των περιουσιακών στοιχείων. Οι δύο αυτές μέθοδοι ανάλυσης είναι συμπληρωματικές μεταξύ τους, και όχι ανταγωνιστικές. Πιο συγκεκριμένα, η θεμελιώδης ανάλυση χρησιμοποιείται για την επιλογή των βέλτιστων επενδυτικών τοποθετήσεων, ενώ η τεχνική ανάλυση για την επιλογή του βέλτιστου χρόνου εισόδου/εξόδου στην αγορά.

Όπως παρουσιάζεται και στο γράφημα που ακολουθεί, ένα ολοκληρωμένο πλαίσιο επενδυτικής ανάλυσης περιλαμβάνει ζητήματα τόσο της θεμελιώδους όσο και της τεχνικής ανάλυσης.

Γράφημα: Ένα ολοκληρωμένο πλαίσιο επενδυτικής ανάλυσης

Ποια είναι όμως τα τελικά ερωτήματα που καλείται να απαντήσει η επενδυτική ανάλυση; Στο γράφημα-3, καταγράφονται τα τρία κρίσιμα ερωτήματα πριν από την πραγματοποίηση μιας επενδυτικής κίνησης, και η σύνδεση τους με τη θεμελιώδη ανάλυση, την τεχνική ανάλυση και τη διαχείριση χαρτοφυλακίου.

Γράφημα: Τα τρία κρίσιμα ερωτήματα που καλείται να απαντήσει η επενδυτική ανάλυση

Επισημαίνεται ότι η διαχείριση χαρτοφυλακίου στοχεύει στη μείωση του επενδυτικού κινδύνου, ενώ η μείωση του μη-συστηματικού κινδύνου επιτυγχάνεται πρωτίστως μέσω της υψηλής διασποράς του επενδυτικού χαρτοφυλακίου.

Στα κεφάλαια που θα ακολουθήσουν, περιλαμβάνονται οι σημαντικότερες αρχές της τεχνικής και της θεμελιώδους ανάλυσης, με παράλληλη αναφορά στην αναγνώριση του επενδυτικού κινδύνου και τη διαχείριση χαρτοφυλακίου.

Η ΠΕΡΙΛΗΨΗ ΤΟΥ ΒΙΒΛΙΟΥ

Στο πρώτο κεφάλαιο, εξετάζεται ο ρόλος των θεσμικών επενδυτών στις διεθνείς αγορές. Το να γνωρίζει ένας μικροεπενδυτής τις κινήσεις των μεγάλων παικτών στην αγορά είναι σαν να γνωρίζει ένα μικρό θηλαστικό πού και πότε βγαίνουν για κυνήγι οι θηρευτές του. Μπορεί αυτός ο παραλληλισμός να μοιάζει υπερβολικός, αλλά στην πραγματικότητα οι μεγάλοι παίκτες βγαίνουν συχνά για κυνήγι. Το κυνήγι αυτό ονομάζεται ‘Institutional stop-hunting’ και αφορά τις ανοιχτές θέσεις των μικρών κερδοσκόπων στις αγορές παραγώγων. Συνεπώς, μια οποιαδήποτε επενδυτική ανάλυση πρέπει να ξεκινά με τις επιδιώξεις των μεγάλων παικτών. Οι στόχοι των μεγάλων παικτών είναι κομβικής σημασίας σε ό,τι αφορά τη φάση στην οποία βρίσκεται μια αγορά. Για παράδειγμα, όταν οι μεγάλοι παίκτες προσπαθούν να αγοράσουν ένα περιουσιακό στοιχείο, ωθούν την αγορά σε φάση συσσώρευσης. Αντίθετα, όταν προσπαθούν να πουλήσουν ένα περιουσιακό στοιχείο, ωθούν την αγορά σε φάση διανομής. Ένας συνετός επενδυτής πρέπει πάντα να αναζητά εισόδους σε αγορές που βρίσκονται σε φάση συσσώρευσης, και να επιδιώκει εξόδους από αγορές που βρίσκονται σε φάση διανομής. Μεταξύ άλλων, γίνεται αναφορά στη χρήσιμη ανάλυση COT, αλλά και στους δείκτες μεταβλητότητας VIX και SKEW. Τα εργαλεία αυτά χρησιμοποιούνται κατά κόρον από τους επαγγελματίες αναλυτές με σκοπό την έγκαιρη αναγνώριση της δομής και της ψυχολογίας της αγοράς.

Στο δεύτερο κεφάλαιο, γίνεται αναφορά στην ανάλυση γραφημάτων και στις μεθόδους αναγνώρισης της κυρίαρχης τάσης των τιμών. Αρχικά, συνοψίζονται οι βασικές παραδοχές όλης της τεχνικής ανάλυσης και παρουσιάζονται οι κύριοι τύποι γραφημάτων. Στη συνέχεια, ακολουθούν κάποιες σημαντικές τεχνικές αναζήτησης της τάσης. Οι τεχνικές αναζήτησης και αξιολόγησης της τάσης γίνονται πιο αξιόπιστες στα υψηλά χρονικά πλαίσια, γι’ αυτό και δίνεται ιδιαίτερη έμφαση στο εβδομαδιαίο και μηνιαίο γράφημα. Επισημαίνεται ότι κάποιες επιπλέον τεχνικές αναζήτησης της τάσης περιλαμβάνονται και σε επόμενα κεφάλαια.

Στο τρίτο κεφάλαιο, παρουσιάζονται τα κρισιμότερα μοτίβα τιμών που εμφανίζονται στα διαγράμματα των περιουσιακών στοιχείων. Η ικανότητα αναγνώρισης μοτίβων συμπεριφοράς αποτελεί ένα χαρακτηριστικό της ανθρώπινης φύσης εδώ και χιλιάδες χρόνια. Παράλληλα, ο ανθρώπινος εγκέφαλος είναι καλά εκπαιδευμένος στο να αναγνωρίζει την κυκλικότητα που δημιουργείται από την περιοδική επανάληψη ενός συγκεκριμένου μοτίβου. Μεταξύ άλλων, γίνεται αναφορά στα μοτίβα γραφήματος, στους σχηματισμούς κεριών, αλλά και στους κυματισμούς του Elliott. Οι κυματισμοί του Elliott είναι ιδιαίτερα χρήσιμοι για την έγκαιρη αναγνώριση της φάσης που βρίσκεται η αγορά. Η εμφάνιση ενός μοτίβου σε ένα διάγραμμα τιμών μπορεί να επιβεβαιώσει τα σήματα αγορών/πωλήσεων που έχουν προκύψει από τη χρήση άλλων εργαλείων της τεχνικής ανάλυσης.

Στο τέταρτο κεφάλαιο, παρουσιάζεται η ακολουθία των αριθμών Fibonacci και τα ποσοστά που προκύπτουν από αυτήν. Στις επενδύσεις, κάποιοι αριθμοί αποκτούν ιδιαίτερη σημασία όσο αφορά τις τιμές των περιουσιακών στοιχείων. Το φαινόμενο αυτό ίσως οφείλεται στον παράγοντα ανθρώπινη ψυχολογία, αλλά ίσως και να έχει μια βαθύτερη εξήγηση. Σε κάθε περίπτωση, τα εργαλεία Fibonacci αποτελούν σημείο αναφοράς κατά την ανάλυση των παγκόσμιων αγορών. Ξεχωρίζεται το εργαλείο ‘Fibonacci Retracement’ για τον εντοπισμό σημείων αναστροφής της τάσης, αλλά και το εργαλείο ‘Fibonacci Extensions’ για τον εντοπισμό στόχων σε αγορές που βρίσκονται σε φάση ανακάλυψης των τιμών. Τέλος, επιχειρείται η δημιουργία μιας νέας αρμονικής ακολουθίας αριθμών που βασίζεται στον συνδυασμό των πρώτων αριθμών (Primes) με τους αριθμούς και τα ποσοστά Fibonacci.

Στο πέμπτο κεφάλαιο, παρουσιάζεται η μέθοδος και οι σχηματισμοί του περίφημου επενδυτή Richard Wyckoff. Η πολυμήχανη μέθοδος του Wyckoff αποσκοπεί στην έγκαιρη αναγνώριση της δομής της αγοράς, αλλά και στην έγκυρη αξιολόγηση της μεσομακροπρόθεσμης τάσης. Αποτελείται από έναν συνδυασμό κανόνων και διαγραμμάτων και μπορεί να εφαρμοστεί σε οποιαδήποτε γράφημα. Ξεκινώντας από τους θεμελιώδεις νόμους του Wyckoff, ακολουθεί μια ανάλυση των 4 φάσεων της αγοράς και μια εκτενής παρουσίαση των διαγραμμάτων συσσώρευσης/διανομής. Είναι αρκετά ενδιαφέρον ότι η μέθοδος του Wyckoff στηρίζεται στην υποθετική παρουσία ενός σύνθετου χειριστή της αγοράς. Δηλαδή μιας ενιαίας οντότητας που ελέγχει τις τιμές, εξυπηρετώντας τα συμφέροντα συγκεκριμένων παικτών.

Στο έκτο κεφάλαιο, εξετάζεται η χρήση των κινητών μέσων όρων (ΚΜΟ). Οι κινητοί μέσοι όροι είναι πολύ δημοφιλείς στην τεχνική ανάλυση, παρά το γεγονός ότι υστερούν χρονικά έναντι μιας νέας κίνησης των τιμών (lagging indicators). Η χρήση κινητών μέσων όρων στοχεύει στην ταυτοποίηση της τάσης των τιμών, αλλά και στον προσδιορισμό κάποιων σημαντικών επιπέδων στήριξης/αντίστασης. Ενδεικτικά, αναφέρονται κάποιοι κρίσιμοι κινητοί μέσοι όροι που δημιουργούν την προσδοκία στήριξης σε μια πτωτική αγορά, αλλά και αντίστασης σε μια ανοδική αγορά. Ξεχωρίζονται οι απλοί κινητοί μέσοι όροι των 20, 50 και 200 περιόδων. Αυτοί οι τρεις κινητοί μέσοι όροι βρίσκουν εφαρμογή σχεδόν σε όλες τις αγορές. Τέλος, παρουσιάζεται ένα απλό σύστημα προσδιορισμού της κυρίαρχης τάσης των τιμών που βασίζεται στον συνδυασμό τριών κινητών μέσων όρων.

Στο έβδομο κεφάλαιο, εξετάζεται η σημασία του όγκου συναλλαγών κατά την ανάλυση ενός γραφήματος. Ο όγκος συναλλαγών επιβεβαιώνει το ενδιαφέρον της αγοράς για ένα περιουσιακό στοιχείο, αλλά και πολλές φορές σηματοδοτεί την αντιστροφή της τάσης σε ένα διάγραμμα τιμών. Σε γενικές γραμμές, η έντονη συναλλακτική δραστηριότητα ενός περιουσιακού στοιχείου κρίνεται ως ένα θετικό χαρακτηριστικό. Ένας αξιόλογος όγκος συναλλαγών προσδίδει την απαραίτητη ρευστότητα εισόδου σε μεγάλους θεσμικούς και συμπιέζει την απόσταση μεταξύ αγοραστών και πωλητών (spread). Όμως, μια απότομη αύξηση του όγκου συναλλαγών δεν είναι απαραίτητα και ένας καλός οιωνός. Αξιολογείται μέσα από παραδείγματα η συμπεριφορά του όγκου συναλλαγών στις κορυφές και στους πυθμένες διαφορετικών αγορών. Μεταξύ άλλων, παρουσιάζεται και ο δείκτης VPVR, που με βάση τον όγκο συναλλαγών μπορεί να υποδείξει κάποια κρίσιμα επίπεδα στήριξης/αντίστασης σε ένα γράφημα τιμών.

Στο όγδοο κεφάλαιο, παρουσιάζονται δύο πολύ σημαντικοί δείκτες της τεχνικής ανάλυσης, ο MACD και ο RSI. Κατά την καθημερινή παρακολούθηση μιας αγοράς, καλό είναι να χρησιμοποιείται ένας μικρός αριθμός τεχνικών δεικτών. Η αποκλειστική χρήση κάποιων εργαλείων οδηγεί στην εξειδίκευση και στην καλύτερη κατανόηση των συνθηκών που επικρατούν στην αγορά. Οι τεχνικοί δείκτες MACD και RSI έχουν να επιδείξουν ένα πλούσιο ιστορικό επιτυχημένων σημάτων, και μάλιστα σε περιουσιακά στοιχεία που εμφανίζουν διαφορετικά χαρακτηριστικά. Ο MACD είναι γνωστός για τα πολύ επιτυχημένα σήματα που δίνει σε μεγάλα χρονικά πλαίσια, ενώ ο RSI είναι ιδιαίτερα χρήσιμος για την αναγνώριση των υπεραγορασμένων και υπερπουλημένων επιπέδων μιας αγοράς. Οι δύο δείκτες δύναται να προσφέρουν και αξιόπιστα σήματα αντιστροφής της τάσης μέσα από την παρατήρηση των αποκλίσεων τους σε σχέση με το γράφημα τιμών. Οι αποκλίσεις αυτές θεωρούνται ιδιαίτερα σημαντικές όταν εμφανίζονται σε μεγάλα χρονικά πλαίσια. Στο κεφάλαιο περιλαμβάνεται και μια εναλλακτική έκδοση του RSI, υπό την ονομασία ‘RSI Precision’. Ο ‘RSI Precision’ είναι ειδικά σχεδιασμένος για την ανάλυση αγορών που παρουσιάζουν υψηλή μεταβλητότητα.

Το ένατο κεφάλαιο ασχολείται με τον ρόλο των επιτοκίων στην οικονομία και τις επενδύσεις, σηματοδοτώντας έτσι την αρχή της ενασχόλησης με τη θεμελιώδη ανάλυση. Το ύψος των επιτοκίων είναι μία από τις σημαντικότερες μεταβλητές όταν εξετάζεται η ελκυστικότητα του επενδυτικού περιβάλλοντος. Οποιαδήποτε επενδυτική κίνηση σε μια αγορά ενσωματώνει το λεγόμενο κόστος ευκαιρίας. Το κόστος ευκαιρίας αναφέρεται στα οφέλη που θα μπορούσαν να προκύψουν από μία άλλη πιο συμφέρουσα τοποθέτηση. Όσο υψηλότερα κινείται το βασικό επιτόκιο, τόσο μεγαλύτερο γίνεται το κόστος ευκαιρίας, και άρα μειώνεται η ελκυστικότητα κάθε επενδυτικής τοποθέτησης. Επισημαίνεται ότι μια απροσδόκητη μεταβολή στο ύψος του βασικού επιτοκίου μπορεί να αλλάξει ριζικά το επενδυτικό τοπίο και να επηρεάσει σημαντικά τη μεσομακροπρόθεσμη πορεία όλων των αγορών. Μεταξύ άλλων, αναλύεται πώς μπορεί να γίνει η πρόβλεψη του βασικού επιτοκίου χρησιμοποιώντας αποκλειστικά δεδομένα της αγοράς.

Στο δέκατο κεφάλαιο, γίνεται παρουσίαση των σημαντικότερων στοιχείων της θεμελιώδους ανάλυσης. Ένα ισχυρό θεμελιώδες υπόβαθρο βρίσκεται πίσω από κάθε επιτυχημένη επενδυτική κίνηση. Μόνο όταν οι θεμελιώδεις συνθήκες είναι ιδιαίτερα θετικές σε μια αγορά αξίζει η ανάληψη οποιουδήποτε κινδύνου. Η θεμελιώδης ανάλυση εστιάζει στα οικονομικά στοιχεία του εσωτερικού και του εξωτερικού περιβάλλοντος που επηρεάζουν άμεσα ή έμμεσα κάθε επένδυση. Κατά τη θεμελιώδη ανάλυση εξετάζεται μια μεγάλη σειρά παραμέτρων που πολλές φορές είναι μοναδική για κάθε κατηγορία περιουσιακών στοιχείων. Συνολικά, περιλαμβάνονται τα θεμελιώδη στοιχεία τριών κατηγοριών περιουσιακών στοιχείων, των μετοχών, των συναλλαγματικών ισοτιμιών και των κρυπτονομισμάτων.

Στο ενδέκατο κεφάλαιο, αναλύονται οι σημαντικότερες πηγές επενδυτικού κινδύνου, σηματοδοτώντας έτσι την αρχή της ενασχόλησης με τη διαχείριση χαρτοφυλακίου. Κάθε επενδυτική τοποθέτηση ενσωματώνει δύο κρίσιμες μεταβλητές, την αναμενόμενη απόδοση, και τον κίνδυνο που συνοδεύει αυτή την απόδοση. Η αναμενόμενη απόδοση εκφράζεται μέσα από τις μελλοντικές ταμειακές ροές, ενώ ο κίνδυνος υπολογίζει την πιθανότητα αυτές οι ταμειακές ροές να αποκλίνουν έναντι των προβλέψεων. Η πιο συνηθισμένη αιτία αποτυχίας μιας επένδυσης είναι η αδυναμία αναγνώρισης και διαχείρισης του επενδυτικού κινδύνου. Όπως παρουσιάζεται αναλυτικά στο κεφάλαιο, υπάρχει ένα ευρύ φάσμα κινδύνων ικανών να μειώσουν τις ταμειακές ροές μιας επένδυσης, αλλά ακόμα και να οδηγήσουν στην ολική απώλεια του επενδυτικού κεφαλαίου. Διακρίνονται δυο βασικές κατηγορίες επενδυτικών κινδύνων, οι συστηματικοί, και οι μη-συστηματικοί. Οι συστηματικοί κίνδυνοι είναι δύσκολο να προβλεφθούν, και συνεπώς να αντιμετωπιστούν. Αντίθετα, οι μη-συστηματικοί κίνδυνοι μπορούν να μειωθούν μέσα από την εφαρμογή κάποιων συγκεκριμένων τεχνικών διαφοροποίησης του χαρτοφυλακίου, αλλά και τη χρήση σύνθετων χρηματοοικονομικών εργαλείων.

Το δωδέκατο κεφάλαιο ασχολείται αποκλειστικά με τη διαχείριση χαρτοφυλακίου. Αρχικά αναφέρονται οι βασικές αρχές διαχείρισης κεφαλαίου, αλλά και κάποιες από τις τεχνικές μείωσης του κινδύνου που εφαρμόζουν οι θεσμικοί επενδυτές. Στη συνέχεια, παρουσιάζονται οκτώ σημαντικοί δείκτες διαχείρισης χαρτοφυλακίου που συνδυάζουν την απόδοση και τον κίνδυνο σε μία ενιαία μέτρηση. Ο συνδυασμός αυτός ονομάζεται απόδοση χαρτοφυλακίου προσαρμοσμένη στον κίνδυνο. Τέλος, γίνεται αναφορά στις συσχετίσεις μεταξύ διαφορετικών αγορών. Η παγκοσμιοποίηση της οικονομίας και η ενοποίηση των αγορών σε έναν κοινό χώρο είναι οι κινητήριες δυνάμεις πίσω από την εμφάνιση συσχέτισης (correlation) μεταξύ διαφορετικών κατηγοριών περιουσιακών στοιχείων. Ο προσδιορισμός του βαθμού συσχέτισης μεταξύ διαφορετικών αγορών είναι σημαντικό στοιχείο για την αποτελεσματική διαχείριση του κινδύνου ενός χαρτοφυλακίου.

Κατεβάσματα:

- Το βιβλίο σε PDF στο ηλεκτρονικό κατάστημα της PayHip: » https://payhip.com/b/xsI2n

- Το βιβλίο σε ePub στο ηλεκτρονικό κατάστημα της Kobo: » https://www.kobo.com/gr/en/ebook/greek-4

■ Βιβλίο «Μια Παρτίδα Σκάκι στις Διεθνείς Αγορές»

Γιώργος Πρωτονοτάριος, Αναλυτής Διεθνών Αγορών, MSc “International Banking & Finance”

- Ιστοσελίδα: www.TradingCenter.org

- Επικοινωνία: www.linkedin.com/in/qexpert

L ΒΙΒΛΙΑ από τον Γιώργο Πρωτονοτάριο • ΒΙΒΛΙΑ ΕΛΛΗΝΙΚΑ • ΒΙΒΛΙΑ ΑΓΓΛΙΚΑ

► Μια Παρτίδα Σκάκι στις Διεθνείς Αγορές

► Think Like a Whale Trade as a Shark

► Phi and the Fibonacci Numbers

► The Hidden Patterns Behind 15 Forex Pairs

► Bitcoin and Ethereum Trader

► Cryptocurrency Trading Guide